龙头股就这么几家 抱团也靠不住 接下来的赚钱机会究竟在哪?

2019-12-10 10:51:56 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

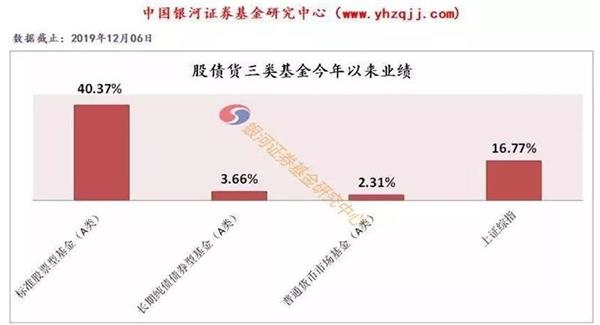

银河证券基金研究中心统计显示,截至2019年12月6日,今年以来标准股票型基金平均收益40.37%,偏股型平均收益41.62%,消费、医药医疗健康和TMT三大行业股票基金则以65.16%、59.65%和53.31%的平均回报傲视群雄。

面对这样的好“年成”,有基金经理表示,投资者对来年的基金投资业绩应适当降低预期。

部分基金经理认为,经过今年的上涨,绩优股估值偏高的问题已引起市场关注。首先,估值继续大幅提升的难度比较高。其次,从外资买入的角度来看,明年上半年外资流入的节奏大概率趋缓。综合来看,明年指数的机会并不显著,结构性行情或将继续。

但公募基金短期排名的压力无处不在。部分景气度有望改善的行业已经吸引了大批机构。龙头企业就这么几家,行业格局又这么清晰,这使得部分基金经理心态有所转变,从坚定右侧、等待观望,到左侧买入、提前潜伏。

一起来看看基金经理们看好的五大板块:

1、汽车行业

在多位基金经理信誓旦旦要等待“可能的买点”时,中证新能源车指数一个月内已经扶摇直上,赣锋锂业、宁德时代等龙头股近期涨幅均超过30%。

中证新能源汽车指数图

天弘周期策略基金经理谷琦彬表示,看好汽车行业的拐点布局机会,其中具备“低PB+稳健的财务指标+车型周期起点”的价值标的是首选。

2、传媒板块

中证传媒指数图

基金经理表示,对消费电子的抱团才刚刚开始,未来两三年趋势都不错。设备更新完毕,肯定有新的玩法出来,抖音、视频、游戏等,这些就是传媒内容。而近期游戏板块和影视板块频频异动,呈现明显的资金集聚效应。从部分基金的净值表现来看,仓位显然是只增不减。

3、地产板块

基金经理表示,房地产板块仍表现出相当的韧性,部分龙头企业库存增速处于历史底部区域,历史上房地产投资增速放缓的时期库存未必下滑,若2020年终端需求趋稳与信心改善,企业存在着补库存的动力。相比之下,目前地产行业的主流个股相对2019年动态PE为6.7倍,港股为5.9倍,港股估值更低、优势更显著。

四季度以来,港股中融创中国涨幅已超过三成,恒大地产表现也相当坚挺。

A股市场上,新城控股自8月6日收出阶段性低点以来一路上涨,涨幅已超过50%。备受基金宠爱的保利地产近期启动,表现也相当不俗。

4、家电行业

中证全指家用电器指数图

基金经理表示,从中长期来看,行业每一轮格局优化,最快速的方法都是价格竞争,这对行业竞争秩序的优化是好事。另外,板块估值在底部,需求有韧性。因此,经营稳健、市场格局最优、护城河宽深的白电龙头股以及基本面有望触底回升的厨电龙头股值得重点关注。

5、科技主线

将从今年延伸到明年,但能否把准节奏、从波动中挖到金矿则见仁见智。

已有

已有