坐上疫情概念这两只可转债涨疯了!这家公司要强制赎回 投资者要当心

2020-03-10 10:19:57 作者: 来源:e公司官微 浏览次数:0 网友评论 0 条

中华PE:

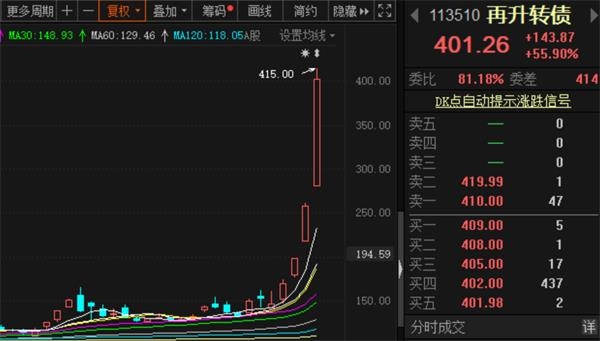

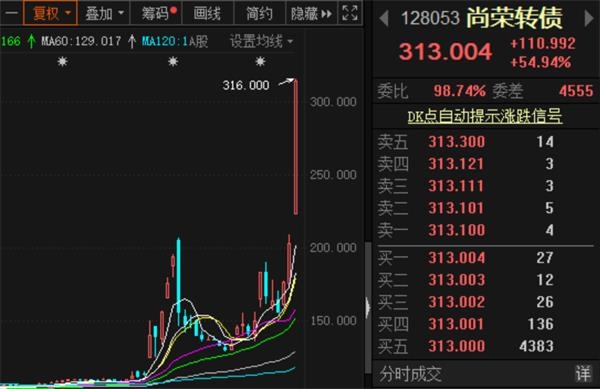

再升转债9日上涨55.9%,达401.26元/手,尚荣转债上涨54.94%,达到313.004元/手,两个公司分别是目前可转债价格第一和第三高。再升转债创历史第三新高,历史上通鼎转债最高,达到665.99元,海化转债其次,达到459.98元。

高溢价换手率惊人

两个可转债的正股都坐在疫情概念的风口上,都在疫情爆发后大涨,其中尚荣医疗已翻倍,昨日有投资者向提问政府加大投资力度,对公司医院建设业务有何影响,尚荣医疗回答称,公司的主要业务围绕医院,医院建设的需求将会增加,对公司的主营业务有较大的促进作用。

尚荣医疗昨日股价一字涨停,这也意味着公司股价还可能会继续上涨,买不到正股的投资者,就去买没有涨跌幅限制的可转债,推动可转债大幅上涨,按照昨天这种涨幅,尚荣医疗还要四个涨停,才能赶上可转债的进度。

再生科技昨天同样一字涨停, 该公司公告,2018年深圳中纺熔喷相关材料产品营业收入1229.12万元,约为公司2018年营业收入的1.14%,占比较小。目前熔喷材料生产线已满产,材料价格随市场短期波动,其是否持续具有不确定性。

疫情期间,位于上游的熔喷材料具有很大话语权,是目前整个产业链最稀缺的资源,价格疯涨。

同样的道理,没有办法买到再生科技的投资者转道去买可转债,可转债的涨幅同样远远高于正股。

3月6日,两只可转债是持续疯狂,尚荣转债3月6日上涨31.98%,溢价率28.83%,再升转债涨29.58%,溢价率高达56.55%。3月9日上涨后,尚荣转债溢价率51.24%,再生科技溢价率高达88.35%。

从溢价率上看,买这两个可转债的投资者可谓胆大,两个可转债也是投机对象,尚荣转债发行规模7.5亿,当前余额2.0亿,昨天交易达到27亿元,再升转债发行规模1.1亿,当前余额0.8亿,成交5.22亿元。由于是T+0交易,两只可转债换手率惊人,可以说价格都被疯狂的投机者主导了。

3月9日,可转债整体均价127.75元,平均溢价率25.1%,两只可转债溢价率远远超过平均水平。

强制赎回

可转债上涨到一定程度,上市公司有权强制赎回。

再升科技3月9日晚公告,当日公司第三届董事会第三十次会议审议通过了《关于提前赎回“再升转债”的议案》,同意公司行使“再升转债”的提前赎回权,对“赎回登记日”登记在册的“再升转债”全部赎回。

再生科技股票自1月20日至3月9日期间,满足连续三十个交易日中至少有十五个交易日的收盘价格不低于“再升转债”当期转股价格(8.59元/股)的130%,已触发“再升转债”的赎回条款。

可转债上涨30%是个门槛,因为多数公司将一段时间内正股较转股价上涨30%当做强制赎回条件。

可转债上市并交易一段时间后,一般会先迎来转股,投资者可以选择继续持有可转债,也可以转换为股权。尚荣转债和再升转债因为股价上涨,可转债涨幅一度低于股价涨幅,部分投资者会选择主动转股,比如尚荣转债发行规模7.5亿,当前余额2.0亿,就是因为大部分投资者已将可转债转股。

还有一部分投资者会买来可转债并转股套利,这也是加速可转债转股的一个因素,不过这种套利有一定不确定性,如果转股后股价下跌,套利将失败。

要想大规模趋势投资者转股,还是要用强制赎回的方式,强制赎回价格一般会低于市场价。

但是对再升转债来说,强制赎回是个非常不利的负面消息,因为再升转债有88%的溢价率,如果转股有利可图的话,需要正股8个涨停。目前上市公司还没公布赎回价格和时间,对再生科技而言,强制赎回的时点很重要。

一般很少有投资者选择强制赎回,2017年有可转债触发了强制赎回,赎回价是100.495元,赎回登记日当天收盘价则是146.1元,有投资者忘记转股而蒙受损害。

可转债是相对独立的投资品种,一段时间内会走出独立行情,但还是要看正股涨幅。

(文章来源:e公司官微)

已有

已有