上交所一季度募资700亿元 券商承销哪家强?

2020-04-03 09:31:52 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

开年首季,A股IPO市场迎来“小阳春”,募集资金规模较去年同期增长209%。上海证券交易所以700亿元的募资额位居全球榜首。科创板持续发展成为日益受欢迎的上市板块。 上交所募资规模领跑全球

毕马威最新报告显示,上交所在2020年第一季度以募集资金计位居全球榜首,纳斯达克、纽交所、泰国交易所、港交所紧随其后。

Dealogic数据显示,今年一季度,上交所和深交所IPO募资资金逾110亿美元,这是自2016年以来首次超过纽交所和纳斯达克的募资总额。

数据显示,2020年一季度,51家企业在A股市场募集资金786.22亿元,上市企业家数和募资金额均高于2018年、2019年同期。

分交易所看,上交所有34家企业完成IPO,其中科创板24家公司募集资金294.47亿元,主板10家企业募集资金395.93亿元。深交所有17家企业完成IPO,其中创业板12家公司募集资金73.03亿元,中小板5家公司募集资金22.80亿元。

此外,一季度A股市场以募资金额计前十大IPO中,有六单在科创板上市。

一季度,京沪高铁IPO募集资金306.74亿元,占A股市场筹集资金的39%;石头科技和华润微IPO募集资金分别为45.19亿元和43.13亿元,位列二、三位。

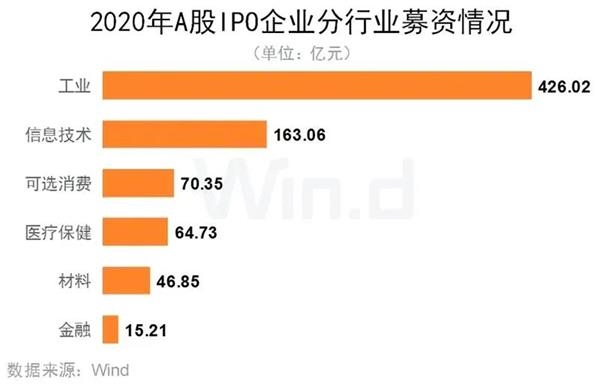

从行业角度看,工业企业募集资金规模最高,16家企业合计募集资金426.02亿元。信息技术紧随其后,募集资金达到163.06亿元。

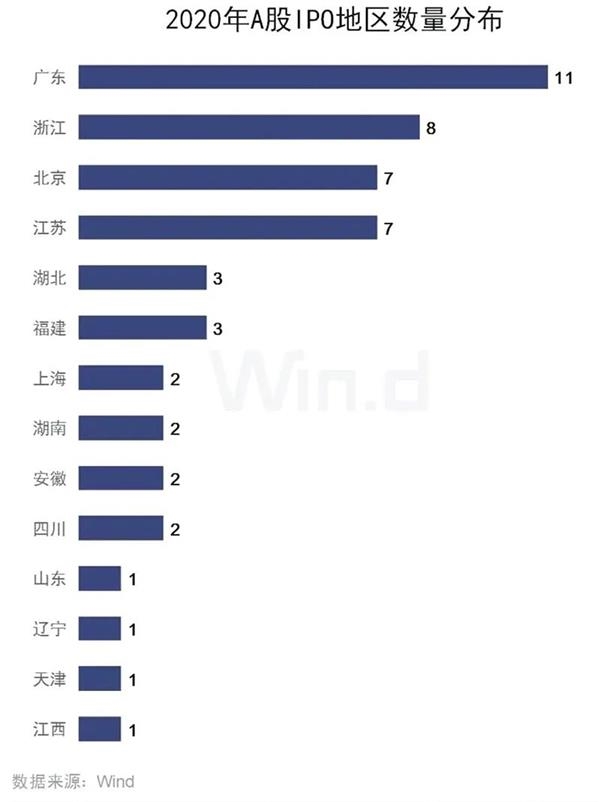

一季度A股市场上市企业以广东、浙江、北京和江苏地区居多,四个地区IPO企业数量合计33家,合计占比超过6成。

头部券商扩大优势

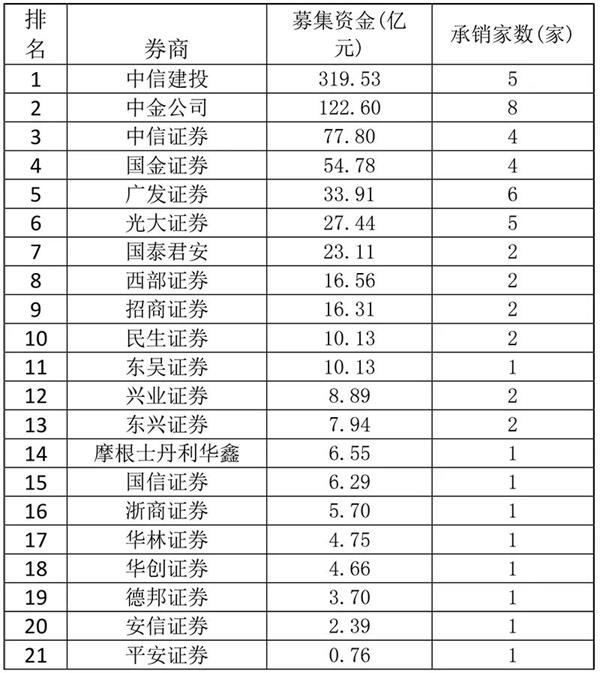

从募集资金和承销家数两个维度来看,今年一季度,头部券商在IPO融资方面遥遥领先于其他券商。

数据显示,今年一季度,中信建投共承销5家公司的IPO,募集资金为319.53亿元,居于首位。中金公司共承销8家公司的IPO,募集资金为122.6亿元,位列第二。

从承销规模看,TOP10券商合计募集资金规模为702亿元,占比92%。

从承销排名上来看,“强者恒强”的态势仍在继续。除中信建投、中金公司外,中信证券、国泰君安、广发证券、光大证券、招商证券等大型券商亦居于排行榜前列。

(文章来源:上海证券报)

已有

已有