大赚1575亿!证券业成绩单来了 这些头部公司江湖地位牢固

2021-02-26 09:49:30 作者: 来源:中国证券报 浏览次数:0 网友评论 0 条

中华PE:

近日,中国证券业协会(简称中证协)发布《证券公司2020年度经营情况分析》(简称《分析》,下同)显示,证券行业2020年度实现营业收入4484.79亿元,同比增长24.41%;实现净利润1575.34亿元,同比增长27.98%,127家证券公司实现盈利。值得注意的是,2020年经纪业务超过自营业务,重新成为券商第一大收入来源。此外,券商融资渠道畅通,股权融资规模是2019年的4.2倍,即便如此,我国证券行业的总资产仍不及4家国际投行的40%。

经纪业务重新成为最大营收来源

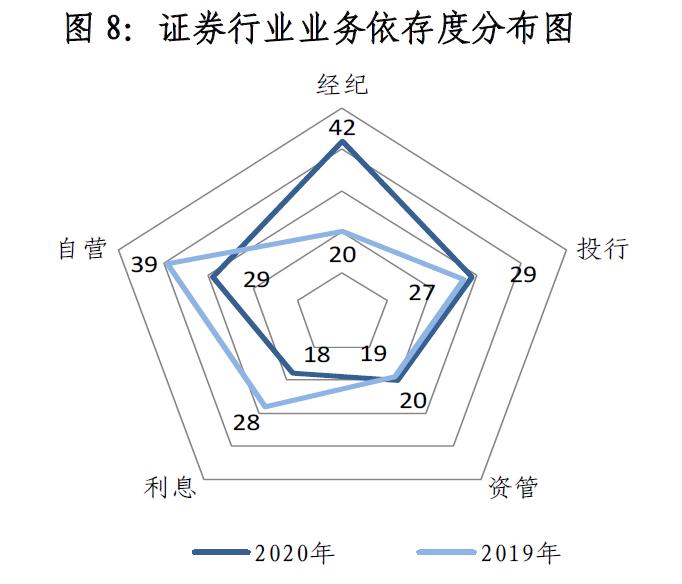

《分析》显示,从业务依存度上看,2020年,经纪业务驱动的证券公司数量最多,有42家;其次是投行和自营业务驱动的证券公司,均有29家。

来源:中证协官网

与2019年相比,经纪业务、投行业务、资管业务驱动的证券公司数量增多,融资类及自营业务驱动的证券公司数量减少。

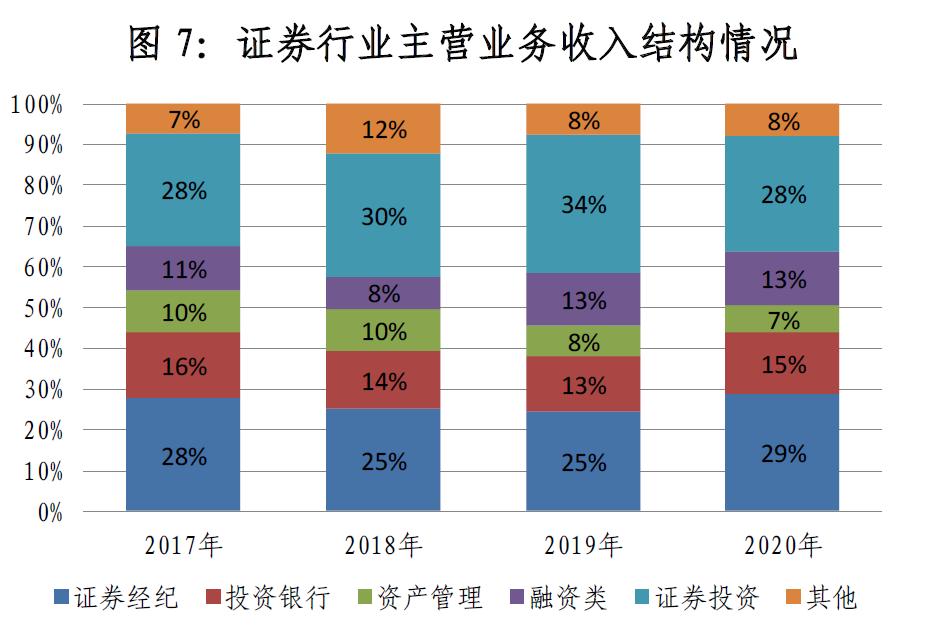

从营收结构上看,《分析》显示,2020年注册制改革、市场交易活跃度提升等因素影响,经纪业务收入占比同比提高4.25个百分点,超过证券投资(自营)业务,成为行业收入贡献第一业务。

来源:中证协官网

前十家券商净利润占比超五成

中证协数据显示,2020年度,证券行业营业收入及净利润排名前十的证券公司与2019年相同,头部证券公司地位较为稳固。

由于2020年上市券商年报尚未发布,以下为2019年行业排名。

来源:中证协官网

2020年,营收排名前10的券商营收占比为41.86%,与2019年基本持平;净利排名前10的券商净利占比为50.54%,较2019年度下降2.41个百分点。

从业务条线来看,各业务集中度均有不同程度提升。2020年度证券行业经纪业务净收入排名前10的券商市场份额为45.10%,投行业务净收入前10的券商市场份额为48.37%,资管业务净收入排名前10的券商市场份额为54.96%,利息净收入排名前10的券商市场份额为46.47%,证券投资业务收入排名前10的券商市场份额为44.93%。头部证券公司在投行、资管业务领域竞争力持续增强。

股权融资额是2019年的4.2 倍

近年来,证券行业向重资产转型,业务规模与资本实力息息相关,在直接融资扩容背景下,券商亟需扩张资产规模,从而能更好服务实体经济。

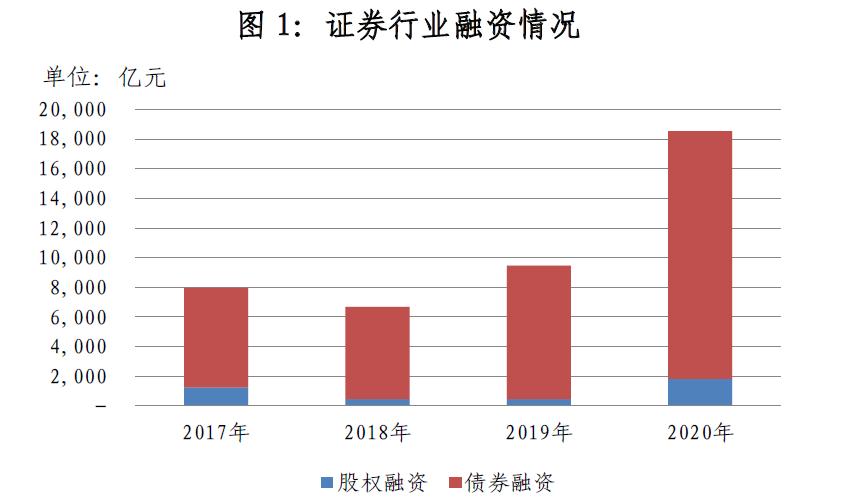

《分析》显示,2020年,资本市场深化改革持续推进,再融资新规落地,公开发债标准及流程进一步优化,证券公司融资渠道畅通,融资规模显著提高。

股权融资方面,中证协数据显示,2020年证券行业共有40家证券公司通过IPO、增发、配股、增资、新设等股权方式融资1812.30 亿元,融资金额是2019年的4.2 倍。

债券融资方面,2020年,证券公司发行证券公司债及证券公司短期融资券共融资16735.81亿元,较2019年增加85.04%。

来源:中证协官网

证券行业2020年末平均杠杆率为3.14,较上年末2.94有所提高,证券行业资本实力持续增强,资产利用能力不断提升。

可即便如此,我国内资证券公司与国际投行相比,仍然差距巨大。

《分析》显示,与国际同业投行(高盛集团、摩根士丹利、瑞银集团、野村控股)相比,我国证券公司为客户提供全生命周期金融服务的能力不足,最直接的表现就是吸引资产及杠杆运用能力不足。截至2020年末,我国证券行业总资产、净资产分别占四家国际同业投行的36.78%、77.71%;杠杆率53.86远低于上述国际同业投行14.37的平均水平。从净资产收益率来看,我国证券行业的盈利能力也与国际同业投行存在较大差距,提升我国证券行业系统重要性和国际竞争力任重道远。

万联证券表示,从长期看,2012年以来,我国证券行业向重资产转型,业务规模与资本实力息息相关。与其他金融业相比,我国证券业实力相对仍十分弱小,总资产远不及银行业。在直接融资扩容背景下,券商亟需扩张资产规模,从而能更好服务实体经济。在政策放松和市场回暖背景下,券商迎来融资窗口期。

已有

已有