宠物经济真香?卖“狗绳”半年入3亿要IPO 投行保代闪电辞职 突击入股成十大股东

2022-05-10 09:11:20 作者: 来源:中国基金报 浏览次数:0 网友评论 0 条

中华PE:

近年宠物经济方兴未艾,行业也掀起上市潮。天元宠物、福贝宠物、路斯股份、乖宝股份等纷纷申报材料,有的已经过会有的还在途中,而瑞派宠物、新瑞鹏宠物等正在摩拳擦掌。这股你争我赶的上市热潮也不乏怪象,今年1月中恒宠物上市申请获受理仅17天就主动撤回了材料,因不幸被抽中IPO现场检查名单自己慌了。本周又一家来自温州的源飞宠物要冲刺IPO,而这家公司的前十大股东,竟然出现了保荐机构投行部前保代兼高管的身影,还是是在递交上市材料前半年突击进入。

源飞宠物主要收入来自“宠物牵引用具”和宠物零食,2021年上半年销售金额分别为2.95亿元和1.61亿元,如今打算募资4.09亿元分别用于年产咬胶3000吨、宠物牵引用具2500万条产能提升等项目。公司的销售模式主要是贴牌代工,其中一半产品二次委外生产,毛利率并不高,销售则95%来自欧美日等海外市场,其中美国占到一半以上。

年产“狗绳”5000万条

招股书称,源飞宠物多年来专注于宠物用品和宠物零食的研发、生产和销售,主要产品包括宠物牵引用具、宠物注塑玩具等宠物用品,狗咬胶等宠物零食等。“年生产狗咬胶700万公斤”“年生产宠物牵引带5000万条”,官网上公司这样介绍自己。

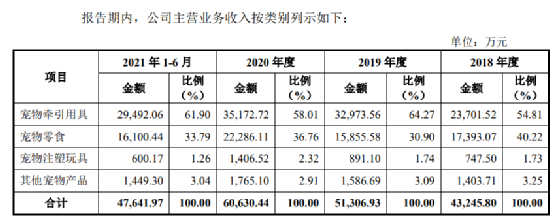

2018年到2021年上半年“三年一期”,公司宠物牵引用具销售收入占主营业务收入的比例分别为54.81%、64.27%、58.01%和61.90%;宠物零食销售收入占主营业务收入的比例分别为40.22%、30.90%、36.76%和33.79%。2021年上半年销售金额来看,两大业务分别录得2.95亿元和1.61亿元。

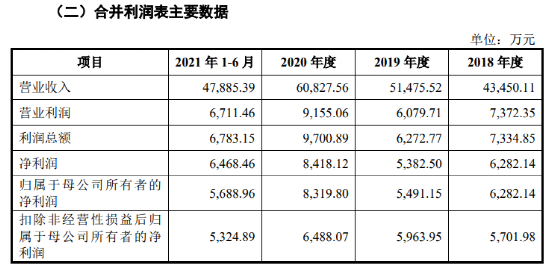

根据艾媒咨询发布的《2021年中国宠物经济产业研究报告》,宠物行业市场规模不断扩大。2020年中国宠物经济产业规模达2953亿元,同比增长33.5%,2015-2020年复合增长率为20.2%,预计2021年市场规模将达3942亿元。不过,报告期内源飞宠物的营收复合增速只有18%左右,而净利润则出现波动,复合增速更低,远远没有行业增速靓丽。

原因主要是源飞宠物业务以出口为主,走的是贴牌代加工的模式。

报告期内,该公司外销收入分别为42104.35万元、48695.19万元、57900.01万元和45610.89万元,占主营业务收入的比例分别为97.36%、94.91%、95.50%和95.74%;内销收入占比只有2.64%、5.09%、4.50%和4.26%。境外市场中,北美洲和欧洲市场为源飞宠物的主要销售区域。报告期各期,其在北美洲与欧洲地区的合计销售收入占主营业务收入比重分别达到87.27%、85.70%、88.23%和88.49%。

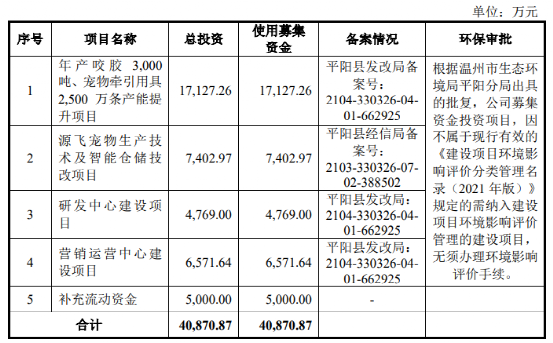

此次源飞宠物拟于深交所主板上市,拟公开发行股票数量不超过3410万股。保荐人、主承销商为光大证券,保荐代表人为邹万海、王怡人。公司拟募集资金40870.87万元,拟分别用于年产咬胶3000吨、宠物牵引用具2500万条产能提升项目、源飞宠物生产技术及智能仓储技改项目、研发中心建设项目、营销运营中心建设项目和补充流动资金。

保荐机构前保代精准“潜伏”

此次源飞宠物的上市,比起业务模式和募投项目合理性,更值得关注的是提交上市前最后一轮增资的股东。根据证监会官网披露,源飞宠物首次提交IPO申报稿是在2021年6月28日,并在当年12月14日作了更新,而在首次提交上市前半年的2020年12月28日,公司突击完成了一轮股东增资。

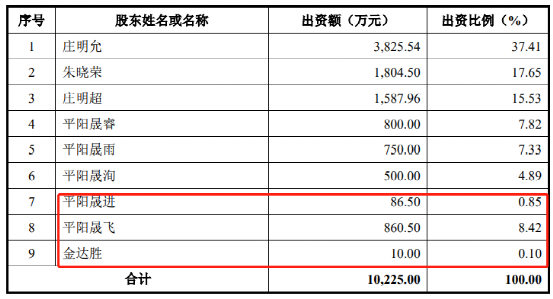

据招股书,此次新增了957万股股份,由平阳晟进、平阳晟飞、金达胜参考公司的盈利状况以每股6.5元的价格以货币方式认购。其中平阳晟进认购86.5万股,平阳晟飞认购860.5万股、金达胜认购10万股。公司称,本次增资系员工持股平台增资入股,持股平台人员为公司副主任以上级别的核心员工,同时引入外部股东。

而6.5元/股的价格,系参考公司所处行业、成长性、市盈率、每股净资产等因素后,经双方协商确定。此次增资后,公司注册资本由9268万元增加至10225万元,按6.5元一股计算,公司此时估值为6.65亿元。

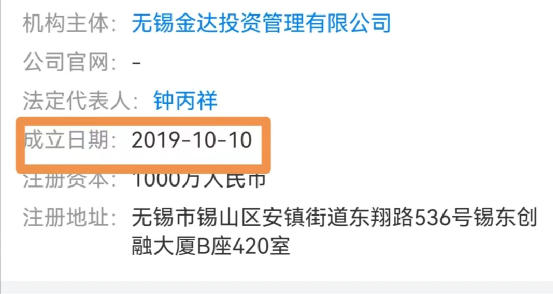

外部股东金达胜背后是谁呢?天眼查APP显示,金达胜的执行事务合伙人为无锡金达投资管理有限公司(下称:无锡金达),而无锡金达的实控人是钟丙祥。

钟丙祥的另外一重身份,正是此次源飞宠物上市保荐机构光大证券投行部前保代兼投行六部总经理。中国证券业协会登记信息显示,钟丙祥为硕士研究生,执业岗位是“保荐代表人”,其2015年从平安证券离职加入到光大证券,并于2019年9月22日离开光大证券。

离职后仅半个多月,钟丙祥就在2019年10月10日紧锣密鼓成立了无锡金达,三个月后于2020年1月20日办理私募基金管理人登记(登记编号为P1070631),于5月29日成立有限合伙企业金达胜,于7月8日办理私募基金备案,于12月28日最终完成对源飞宠物的入股。

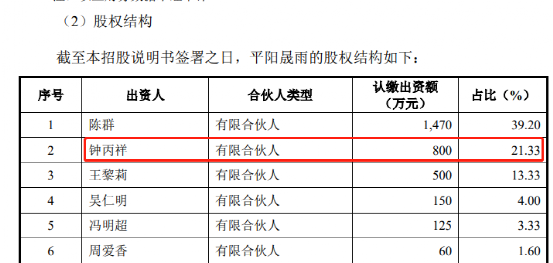

除了通过有限合伙金圣达入股,钟丙祥也以“证券事务部顾问”的身份参与了源飞宠物的员工持股平台平阳晟雨。该持股平台在钟丙祥从光大证券离职后三个月成立,钟丙祥出资800万元,持有平阳晟雨21.33%的份额,而平阳晟雨持有源飞宠物7.33%的股份,穿透后钟丙祥最终持有源飞宠物1.56%的股份。

这样通过金圣达和平阳晟雨钟丙祥一共控制了1.66%的拟IPO企业股份,出资865万元,如果上市成功,即便不考虑新股涨幅,仅按主板23倍的发行市盈率算,源飞宠物的市值也有19个亿,钟丙祥1.66%的持股价值约3100万元,一把就赚两千多万。

证监会曾发指引严打突击入股

突击入股是指拟上市公司在上市申报材料递交前的1年内,有机构或者个人(通常以低价)获得该公司股份的情形。“突击入股”之所以会频繁出现,主要是由于一二级市场的巨额溢价差。发行前突击入股的股东通过在一级市场低价购股,待股票上市后在二级市场卖出,赚得盆满钵满。

“突击入股”大致分为两种类型,一种是目的正当的入股,如吸引战略投资者、股权激励等。另外一种突击入股存在利益输送的嫌疑,如公司实控人、控股股东或其他利益相关人为规避股份锁定限售期的要求,可通过委托持股等方式突击入股,进行提前套现等。

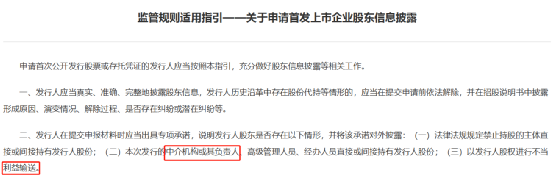

2021年2月5日,证监会发布《监管规则适用指引—关于申请首发上市企业股东信息披露》(以下简称《指引》),加强拟上市企业的股东监管,剑指股权代持、多层嵌套、“影子股东”、突击入股等行为。

在证监会发布指引后,部分存在“突击入股”问题的公司自己撤回了IPO申请。如“情趣产品第一股”醉清风于2021年6月22日披露招股书,但在7月22日就匆匆撤回招股书。招股书显示,醉清风于2020年9月完成了最后一次增资。按照最新的指引要求,醉清风最后一次增资全部属于“突击入股”。

另外还有卡恩文化,其于2021年4月21日披露招股书,保荐机构为招商证券。2020年6月11日,广东博资、 珠海玖菲特及北京江邻投资3家机构入股卡恩文化。值得注意的是,广东博资第一大出资人招商证券投资有限公司(持股比例99.99%)是招商证券的全资子公司;广东博资的普通合伙人、持股0.01%的深圳市博资创新管理有限公司是博时基金管理有限公司的全资子公司,而博时基金又是招商证券的联营企业。卡恩文化最终也是自己主动撤回了上市材料。

已有

已有